生存空间大幅收缩,三分之二企业面临重组;华润置地、中国海外、龙湖集团领跑50强榜单前三。

随着2022年报的披露,地产行业的财务状况愈加明晰,2022年的地产行业已走到了至暗时刻,频繁的暴雷、市场和政策效应的叠加,导致销售大幅萎缩,行业平均的周转速度同比减慢了37%,已降至15年来的历史最低水平,平均的投资回收周期则延长至5.3年,几乎所有企业都面临资金链的考验。

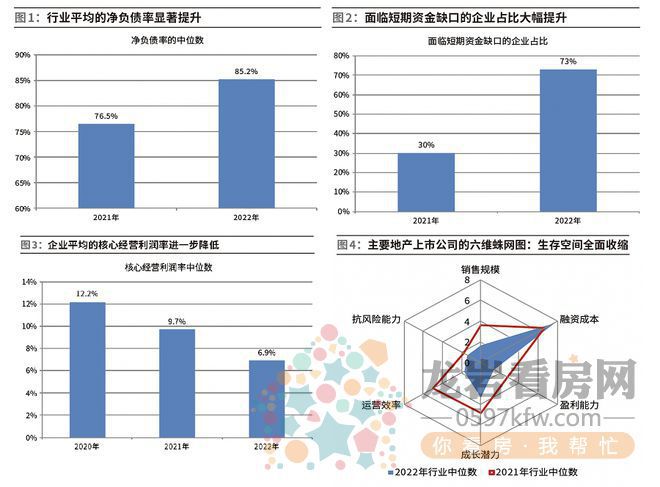

截至2022年底,主要地产上市公司现金短债比的中位数已从2021年底的1.05倍降至0.80倍,短期内就面临资金缺口的企业占比从上年末的30%猛增到73%;几乎所有企业都面临中期资金缺口,不扩张情况下平均需要续借的债务比例从上年末的69%大幅提升到102%,有55%的企业不仅需要续借全部债务,还需要新增债务以偿付利息和维持运营(而在2021年末时,债务续借比例大于100%的企业占比仅为16%);有36%的企业当前的利息保障倍数已小于1倍,换句话说,即使这些企业的全部债务都能展期,其盈利也不足以偿付利息了(而在2021年时利息保障倍数小于1倍的企业占比为10%)。总之,当前单纯的债务续借已不足以化解地产行业的财务危机,除非销售复苏,否则需进一步扩张债务额以延续资金链。

进一步,随着地产企业的频频“爆雷”,部分隐性负债开始显性化,但仍有四成企业面临较大的隐性负债问题,有25%的企业隐性负债风险仍较高。

此外,虽然销售大幅萎缩,但主要地产上市公司仍有近6万亿元的合同负债(这还不包含未公布财务数据的地产上市公司),合同负债仍贡献了企业资产总额的25%,未来,如果预售款进一步减少,行业整体将面临更为严峻的现金流危机。

经营方面,在周转率大幅降低的同时,行业整体的利润率进一步降低。主要地产上市公司毛利润率的中位数已从2020年的24.4%降至2021年的16.6%,2022年进一步降低至14.9%,核心经营利润率的中位数也从2020年的12.2%降至2021年的9.7%,2022年进一步降低至6.9%;相应的,主要地产上市公司税前投入资本回报率的中位数从2020年的9.2%降至2021年的7.2%,2022年进一步降低至4.2%;当前,行业平均的税前投入资本回报率已低于综合债务融资成本——实际上,由于新增融资集中在低风险端,还有大量企业处于债务违约后的债务重组过程中,所以,尽管当前主要地产上市公司平均的债务融资成本已降至6.2%水平,但融资成本在某种程度上已失去了风险调节的作用。结果,2022年主要地产上市公司的亏损面已超四成,合计亏损2800亿元。

除去截至2023年4月30日仍未公布年度财务数据的地产上市公司,以及由于风险暴露、销售大幅萎缩而跌出了主要地产上市公司,2022年合同销售金额在50亿元以上或以持有型物业为主的主要地产上市公司共80家。这其中, 75%的企业面临经营上的严重问题,60%的企业面临财务上的严重问题,由六维蛛网图可见,2022年地产行业的生存空间全面收缩,当前的生存空间还不到此前的一半。