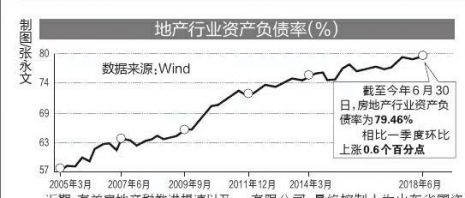

近期,有关房地产税推进提速以及各地楼市价格出现下降苗头的报道,让房地产市场再度成为关注的对象。华商报记者近期对上市房企的资产负债率进行了梳理发现,上市房企资产负债率持续上升,创下自2005年以来的18年新高。

另外,今年以来,很多行业的资产负债率下降是大趋势。不过,房地产行业却有些与众不同,不仅没有下降,反而一路上涨再创新高,原因为何?

鲁商置业负债率达94.35%,居行业之首

上市公司半年报披露后,房地产行业财务杠杆情况也浮出水面。据Wind数据显示,截至今年6月30日,房地产行业资产负债率为79.46%,相比一季度环比上涨0.6个百分点,较去年同期上涨1.44个百分点,达到有据可查的2005年以来新高。

华商报记者通过Wind数据查询发现,按照Wind一级行业分类,共有148家上市房企进入统计。与房地产行业79.46%的平均负债率水平相比,有39家公司超过行业均值。其中,资产负债率最高的鲁商置业达94.35%;除了鲁商置业,中南建设、云南城投、中交地产、新城控股等15家上市房企负债率超过85%;荣盛发展、金科股份、华发股份等19家公司负债率在80%-85%之间。

华商报记者注意到,鲁商置业股份有限公司控股股东为山东省商业集团有限公司,最终控制人为山东省国资委。9月4日,鲁商置业公告称,公司近日收到中国证监会的通知,公司旗下一笔非公开发行股票审查申请被中止。据了解,此前于2016年8月24日,鲁商置业披露了2016年非公开发行股票预案称,公司将非公开发行的股票数量不超过4.19亿股,募集资金总额不超20亿元。20亿元的定增被终止,对负债率极高的鲁商置业来说可谓雪上加霜。

“企业杠杆或负债率高,无非是在规模化扩张过程中借的钱多。”易居研究院智库中心总监严跃进介绍,在融资成本较低的2015-2016年,房地产企业大规模发行公司债,对资产负债率形成助推。加上我国房地产行业实施预售制,房屋竣工交付前产生的预售房款在财务上也会形成负债,一般这笔预收款项会随着项目竣工交付转化为营业收入。

“万保绿金”四大龙头负债率在75%以上

“万保绿金”四大龙头的资产负债率可作为行业的参考,华商报记者梳理发现,“万保绿金”四大龙头负债率全在75%以上。

华商报记者注意到,在今年上半年销售金额过千亿的明星房企中,多数资产负债率都在80%以上。不过在剔除预收款项等部分,负债水平出现了比较明显的下降。以资产负债率84.7%的万科A为例,在剔除预收款项和合同负债后的资产负债为46.29%;资产负债率88.98%的绿地控股,在剔除预收账款后的负债率为56.29%。

“招保万金”其他几家里,在A股上市的保利地产上半年资产负债率79.32%,剔除预收账款后的资产负债率为43.55%;资产负债率76.63%的金地集团,剔除预收账款后的资产负债率为48.17%。

此外,陕西本土上市房企天地源资产负债率86.48%,剔除预收账款后的资产负债率为64.82%。有本地不愿具名的地产分析人士认为,按照天地源86.48%的负债率,在A股上市房企里面排在前十五位,“这个资产负债率已经偏高了,尤其是剔除预收账款后为64.82%,远远高于四大龙头和行业的整体水平。”

虽然高负债一直是我国房地产行业的“生存法则”,项目开发需要投入大量资金,负债率增长也成为企业扩张发展的基础。不过,从去年开始,房地产行业面临自上而下、由内而外的去杠杆监管,地产企业的融资渠道受阻,融资成本不断上升。有统计显示,2016年国内房企发债成本约在4%至5%,2017年已在6%,到今年的融资成本可能要达到7%至8%。

地产行业可能面临周期性调整

房企的还债高峰期还将从今年起集中到期。“借新还旧是房地产企业的通常选择,但是在融资渠道受限和负债率走高的环境下,企业的财务周转、融资能力都会受到考验。”西安交大管理学院特聘教授仝铁汉认为。

中银国际研报指出,房企负债水平在短期内预计难以显著下行,但去杠杆进程已启动。在流动性趋紧背景下,销售回款的重要性提升,预计行业扩张增速将会收窄。

今年上半年,多数上市房企利润实现上涨,但地产大佬们对于未来发展的表态都趋于谨慎。在提到下半年销售策略时,不少房企开始强调“积极销售”、“合理控制”、“把握节奏”、“分化加剧”、“降低负债”、“去杠杆”等关键词。

据克而瑞测算,今年1-8月,从拿地销售比来看,百强房企土地投资力度整体弱于去年,房企更加注重土地投资强度来保证现金流。

“降低房企负债水平,无非就是减缓扩张步伐、谨慎加杠杆、引入战略投资者这几方面。”浙江大学房地产研究所调研员夏强表示,房地产行业存在周期变化,放缓节奏的同时聚焦重点城市,将会成为未来一段时期房企布局的主要方向;而对于抗压能力较弱的中小房企,或许会更多会以促销来获取销售回款。